2008 — кризис в россии и мире, его последствия для мировой экономики. мировой финансовый кризис 2008: причины и предпосылки

Содержание:

- Основная проблема России — ликвидность денег

- Кризис в Соединенных Штатах: его причины и последствия

- Основные причины мирового кризиса 2008 г.

- Хронология событий

- Причины возникновения экономических кризисов

- Кризис 2008 года по индикаторам

- Социальные последствия

- Последствия кризиса

- Последствия для экономики США:

- Кризисные явления в других государствах

- Развитие кризиса в России и государствах бывшего Советского Союза

- Перепроизводство доллара

- Нефтяной кризис 1973 — 1975 годов

- Великая депрессия 1929–1941 гг.

Основная проблема России — ликвидность денег

Для России именно ликвидность денежной массы сформировала кризис 2008. Причины общего характера, такие как падение акций, являлись второстепенными. Несмотря на ежегодный рост денежной рублевой массы в течение 10 лет на 35-60%, валюта так и не укрепилась. Когда мировой кризис 2008 года только собирался проявиться, ведущие западные страны сформировали у себя определенное положение дел. Так, 100 у.е. ВВП каждого государства соответствовало не менее 250-300 у.е. активов банка. Другими словами, общие активы банков в 2,5-3 раза превышали общие значения ВВП государств. Соотношение 3 к 1 делает финансовую структуру каждого из государств стабильной по отношению не только к внешним изменениям, но и к внутренним. В России, когда начался финансовый кризис 2008 года, на 100 рублей ВВП приходилось не более 70-80 рублей активов. Это примерно на 20-30% меньше, чем денежная масса ВВП. Это привело к утрате ликвидности практически всей банковской системы в государстве, банки прекратили кредитование. Небольшой сбой в функционировании мировой экономики пагубно сказался на жизни страны в целом. Ситуация в стране, которую принес кризис 2008 года, чревата повторением до тех пор, пока проблема ликвидности национальной валюты не будет полностью искоренена.

Кризис в Соединенных Штатах: его причины и последствия

Предпосылкой Великой рецессии стал ипотечный кризис в США, возникший в 2007 году. Первые проявления рецессии наметились в США еще в 2006 году. Именно тогда на рынке американской недвижимости стал отмечаться заметный спад продаж жилья. Весной 2007 года в США грянул кризис ипотечных кредитов с высоким риском. Заемщиками таких кредитов выступали граждане США с невысокими доходами, у которых была не самая лучшая кредитная история.

Ипотечный кризис довольно быстро ударил по благонадежным заемщикам. Уже летом 2007 года американский кризис стал носить выраженный финансовый характер. Из-за возникших у заемщиков сложностей с рефинансированием кредитов и роста процентных ставок по ним разразился кризис банковской ликвидности. В начале осени 2008 года банки перестали кредитовать население.

Американский финансист Джордж Сорос отметил, что начало кризиса 2008 фактически произошло еще в конце лета 2007 года. Он указал, что именно тогда центральные банки начали предпринимать попытки сохранить свою ликвидность.

Мероприятия по поддержке банковской системы США не увенчались успехом. В начале осени 2008 года произошел банковский крах. Обанкротился крупный инвестиционный банк «Lehmsn Brothers». Та же участь постигла такие ипотечные организации, как «Fannie Mae» и «AIG». Повторила их судьбу и компания «Freddie Mac». Всего обанкротилось свыше 45 финансовых учреждений страны.

Ипотечный кризис США 2008 года стал следствием обрушения котировок на фондовых рынках. Особенно сильно этот процесс проявился в начале октября 2008 года. Падение фондового рынка США за период с 6 по 10 октября 2008 г считался рекордным за предшествующую 20-летнюю историю страны. Акции американских компаний обесценились на 50% и больше. Процесс продолжился в начале 2009 года.

Важно знать: Что делать администрации предприятия в условиях кризиса?

Причины

Американский конгресс в отчете своей специально созданной комиссии сформулировал следующие причины того, почему произошел кризис 2008 года:

- ненадлежащее регулирование финансового сектора;

- ошибки, допущенные в корпоративном управлении;

- огромные долги у американских домохозяйств (Почему внешний долг США не мешает росту экономики?);

- чрезмерное распространение деривативов (разновидность ценных бумаг), надежность которых сомнительна и недостаточно изучена;

- рост «теневого» банковского сектора.

Последствия

Кризис в Америке 2008 с учетом причин имел следующие последствия для США:

- уменьшение объемов производства по всей стране;

- понижение капитала американских компаний на 40%;

- общее понижение спроса;

- снижение цен на различное сырье;

- беспрецедентное увеличение числа безработных по всей стране;

- снижение доходов у граждан США, относящихся к среднему классу, дальнейшее его ослабление;

- увеличение разрыва в доходах между богатыми и бедными гражданами США;

- резкое понижение цен на нефть (от чего зависит цена на нефть?);

- сворачивание ряда проектов государства по строительству и улучшению инфраструктуры

Ставший следствием кризиса 2007-2008 в США передел собственности привел к массовому выселению обанкротившихся заемщиков из ранее приобретенных ими домов. Особенно сильно этот процесс проявился в 2009 и 2010 годах.

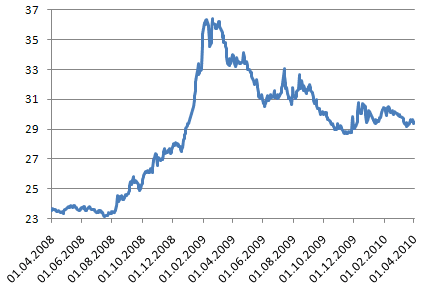

Цены на нефть во время развития мирового кризиса 2008 года

Интересно! Несмотря на кризис, акции некоторых компаний продемонстрировали удивительный рост. По информации Forbes, акции инвестиционного фонда «Paulson & Co» за счет своего роста в годы кризиса принесли его создателю 3,7 млрд долларов.

Основные причины мирового кризиса 2008 г.

Среди экономистов и аналитиков можно встретить самые разные точки зрения на причины кризиса 2008. Если их обобщить, то можно сделать вывод о том, что ключевыми факторами финансового кризиса 2008 г. стали:

– большое количество неблагонадёжных кредитов на рынке ипотечного кредитования;

– раздувшийся пузырь рынка производных финансовых инструментов (деривативов);

– замораживание кредитования по низким процентным ставкам;

– низкая диверсификация экономики развивающихся стран;

– спекуляции на валютном и фондовом рынке.

Классической причиной кризиса 2008 г., которую теперь можно встретить в каждом втором учебнике по экономике, считается обвал рынка ипотечного кредитования в США. Западное общество, долгое время живущее по принципу «покупай сейчас – плати потом», раздуло рынок ипотечного кредитования до невиданных масштабов, когда практически каждая американская или европейская семья проживает в доме или квартире, купленной в кредит. Такая ситуация, когда кредиты под покупку недвижимости выдавались всем подряд, естественно, приводила к росту непогашенных кредитов и просроченной задолженности, которая к концу 2007 г. превратилась в настоящий кризис неплатежей. 11 лет назад ситуация ещё и усугубилась тем, что цены на недвижимость в США начали резко падать, в связи с чем многие заёмщики, даже при большом желании, уже не могли погасить оставшийся перед банком долг за счёт, например, продажи недвижимости.

Кризис на ипотечном рынке неминуемо сказывался на инвестиционных банках, одним из главных источников доходов которых были т.н. обеспеченные долговые обязательства. Это ценные бумаги, обеспеченные долговыми обязательствами тех, кто в своё время брал кредиты или ипотеку, а теперь обязан вносить по ним обязательные ежемесячные платежи. Такие ценные бумаги начали быстро терять в своей стоимости, так как количество неплатежей постоянно увеличивалось, а вместе с ними росло и количество высокорисковых и безнадёжных кредитов, количество которых к началу 2008 г. достигло 20%. Это привело к тому, что крупные держатели таких ценных бумаг, одним из которых был и Lehman Brothers, стали терпеть колоссальные убытки, а так как подобные банки имели дочерние подразделения и деловые контакты по всему миру, проблемы начали ощущаться не только в американской экономике, но в других странах.

Еще одной важной причиной финансового кризиса 2008 г. считается чрезмерно бурное развитие рынка производных финансовых инструментов или деривативов

Это вид ценных бумаг, которые создаются и обретают стоимость на основе других ценных бумаг, поэтому, когда цена базового актива снижается, стоимость дериватива также резко меняется. В 2007-2008 г. одним из самых распространённых видов деривативов были кредитно-дефолтные свопы – бумаги, которые позволяли застраховать их держателей в случае невыполнения должниками обязательств по ипотеке. Эти бумаги выпускались страховыми и финансовыми компаниями, а покупались, в том числе, спекулянтами, которые рассчитывали получить по ним доход в случае невыплаты долга по ипотеке. Считается, что к 2008 г. общий объём рынка деривативов в США достиг $3 347 трлн!, а когда на ипотечном рынке начались наблюдаться массовые неплатежи, рынок деривативов посыпался как карточный домик. Ведь только по одним облигациям Lehman Brothers страховщики должны были выплатить больше $600 млрд, а подобных компаний в 2008 г. в США было немало.

Читайте далее: Мировой финансовый кризис: 1998, 2008, 2018?

После банкротства Lehman Brothers на Уолл-стрит началась настоящая паника иобвал цен. Все игроки стремились поскорее закрыть свои позиции и избавиться от убыточных ценных бумаг, что привело к ещё большему снижению стоимости активов и резкому снижению котировок. Так как экономика многих других государств имеет жесткую привязку к мировому финансовому рынку, проблемы начали ощущаться везде, вплоть до нашей страны. Однако в отличие от США, Украина или Россия являются странами с низким уровнем диверсификации экономики, в результате чего последствия мирового финансового кризиса 2008 г. здесь ощущались чуть ли не больше, чем в самих США. Что это были за последствия, и удалось ли от них избавиться спустя 10 лет? Об этом мы поговорим в наших следующих статьях.

Хронология событий

- Фон событий: финансовая индустрия в США постепенно дерегулируется.

- Лопнул пузырь доткомов, что привело к рецессии в начале 2000-х.

- ФРС понизила процентные ставки для того, чтобы стимулировать экономику (Рис. 4).

- ФРС держала процентные ставки на чрезмерно низком уровне слишком много лет (Рис. 4).

- Население начало покупать дома, используя кредиты с плавающей ставкой (Рис. 3).

- Бум рынка недвижимости, подстёгиваемый высоким спросом, длился несколько лет (Рис. 2).

- Банки изобрели секьюритизацию и создали MBS, CDO и другие кредитные деривативы.

- Кредитные деривативы были отнесены к низкорисковым инвестициям (AAA) с использованием модели Дэвида Х. Ли.

- Со стороны фондов и подразделений банков, занимающихся трейдингом, вырос спрос на кредитные деривативы (Рис. 1).

- Большинство хедж-фондов и подразделений банков торговали с использованием кредитного плеча (Рис. 8).

- Спрос на ипотечные кредиты вырос, соответствуя спросу на кредитные деривативы.

- Компании, выдававшие ипотечные кредиты, стали давать больше денег высокорисковым индивидуальным заёмщикам ().

- Ненадёжные заимодавцы давали субстандартные кредиты NINJA частным лицам, затем продавали их банкам.

- Все новые кредитные деривативы всё ещё оценивались рейтинговыми агентствами как низкорисковые инвестиции.

- Стал расти спрос на кредитные дефолтные свопы (CDS). Банки их продавали (Рис. 7).

- Почти все банки перестраховали собственные кредитные дефолтные свопы в .

- ФРС повышала процентные ставки 17 раз за период с 2004 по 2006-й годы (Рис. 4).

- Платежи по ипотечным кредитам с плавающей ставкой начали расти, заёмщики не смогли их выплачивать.

- Спрос на дома начал падать, пузырь в сфере недвижимости стал сдуваться (рис. 2).

- Начались дефолты заёмщиков. Некоторые из них были вызваны реальной нехваткой средств, некоторые были стратегическими (Рис. 5 и 6).

- Реальное число дефолтов значительно превышало оценки, полученные с помощью модели на основе гауссовской копулы.

- Доходы компаний, занимавшихся маржинальной торговлей кредитными деривативами, начали падать.

- Рейтинговые агентства (наконец-то) понизили рейтинги кредитных деривативов.

- Позиции, открытые с кредитным плечом, оказались в состоянии, требующем дополнительных средств на их поддержание (Рис. 8).

- Для того, чтобы найти средства, банки и хедж-фонды начали продавать ликвидные активы.

- Продажи оказывали давление на рынок, тянули его вниз, это относится к активам в банках и AIG (Рис. 9).

- Банк Lehman Brothers не смог найти достаточно средств и начал процедуру банкротства.

- Платежи по CDS выросли, банкам некуда было деться, они запросили средства у AIG.

- У страховой компании AIG не было достаточно средств, она обратилась к Федеральному резервному банку США.

- Начались проблемы с ликвидностью на межбанке. Разразился кризис ликвидности.

- Федеральный резервный банк обратился в конгресс с программой поддержки.

- Изначально программа поддержки была отвергнута, что лишь подстегнуло падение рынка.

- На следующий день рынок упал почти на 8% и продолжил падение (Рис. 9).

- Был одобрен план поддержки (TARP). В ФРС начали печатать деньги для банков и AIG.

- AIG выплачивает то, что была должна по CDS, которые компания перестраховала банкам.

- Банки выплатили средства тем, кто купил CDS. .

- К концу 2008-гогода годовое падение рынков составило примерно 30% (Рис. 9).

- Финансовые рынки начали стабилизироваться, и, как говорится, дальше вы знаете.

Причины возникновения экономических кризисов

Причины, которые провоцирует возникновения экономического кризиса, могут быть как внутренние, так и внешние. В качестве основных стимулирующих факторов ученые выделяют следующие:

- ошибочные инвестиции;

- стремление к прибыли;

- стихии.

Но есть несколько экономических теорий, в основе которых лежат разные источники сбоев, вызвавших диссонанс в экономике. Рассмотрим их более детально.

Австрийская школа

Приверженцы австрийской школы считают движущей силой любого кризиса ошибочные инвестиции за счёт кредитования и перепроизводства. В результате таких процессов цены снижаются, предприятия становятся банкротами, отмечается рост внутреннего и внешнего долга и безработицы.

Цикличность экономики

Последователи классического подхода уверяют, что возникновение кризисов обусловлено самой моделью экономического цикла. По их теории он сам по себе содержит фазы роста и спада, которые регулярно воспроизводятся. Поэтому периодические спады в экономике – явление неизбежное, если доверять их теории. Схематично цикл выглядит так:

- Кризис

- Депрессия

- Оживление

- Подъем.

Марксизм

Многие последователи Карла Маркса придерживаются его концепции относительно причин возникновения экономических кризисов. Согласно таким убеждением основополагающим провоцирующим фактором является стремление владельцев капиталов получать все большую прибыль. Для этого собственники наращивают производство, в результате чего товар полностью не реализуется и остается неоплаченным. Результат – сбой баланса между спросом и предложением, снижение производства, массовые сокращения и рост безработицы.

Психологические факторы

В основе теории кризисов лежит и психологический настрой граждан страны. По мнению последователей концепции состояние психики людей способно повлиять на форму, протяженность и исход экономического сбоя. Поэтому многие специалисты выделяют эту причину как весьма значительную.

Кризис 2008 года по индикаторам

Подвох кризиса 2008 года заключался в том, что по одному из наиболее известных показателей цена/прибыль (коэффициент P/E) рынок был на вполне среднем уровне:

В отличие от пузыря доткомов 2000 года, когда коэффициент взлетел на максимальный исторический уровень около 45, в 2008 году значение P/E было лишь около 19, т.е. близко к среднему по истории рынка. Впрочем, это вполне закономерно, так как сложившаяся до начала кризиса ситуация мало влияла на акции компаний, с недвижимостью не связанных. Примерно на том же уровне был и коэффициент CAPE. Ненамного лучшие данные давал так называемый индикатор Баффета, введенный им для анализа рынка:

Индикатор представляет из себя отношение капитализации американского рынка ценных бумаг к номинальному квартальному ВВП США. Рыночную капитализацию бумаг США можно отслеживать, например, по индексу Wilshire 5000 Total Market Index, на сегодня состоящему из более чем 6700 акций американских компаний. Как видно, по этому индикатору 2008 год дает значение около 100% или на одно стандартное отклонение выше среднего показателя.

Было ли это значение действительно высоким? Относительно: серьезный кризис начала 1970-х случился при меньших показателях индикатора в районе 80%, однако при прохождении этой отметки около 2003 года ипотечное кредитование только начало набирать обороты. С другой стороны, в 2015 году индикатор поднялся на два стандартных отклонения близко к уровню 2000 года — однако глобального кризиса не случилось. Фактически хорошо сработал только один индикатор, основанный на разнице процентных ставок долгосрочных и краткосрочных облигаций.

Социальные последствия

Естественно, событие настолько глобального масштаба не могло не отразиться на обществе. Основным негативным моментом стал стремительный рост безработицы. Который продолжается до сих пор. В Европе и в США уровень безработицы превышает 10% (хотя допустимый равен всего 4%). В России же, по итогам кризиса, данный показатель составил более 11%. Сейчас, по состоянию на сентябрь 2016-го, официальный уровень безработицы сократился до 5.2%.

Но самое тяжёлое последствие кризиса – это рост самоубийств. Финансовые трудности стали причиной суицидов по всему миру. Они нередко сопровождались убийством близких и родных. Так, например, в 21.08.2008, разорившийся брокер в Мумбаи задушил свою беременную жену, а потом повесился сам. Крупные бизнесмены один за другим добровольно уходили из жизни – Картик Раджарам застрелился, убив пятерых членов своей семьи, Кристен Шнор повесился, Адольф Меркле бросился под поезд, Стивен Гуд выстрелил себе в голову, как и Владимир Зубков, Джеймс Макдоналд и многие другие, не справившиеся с кризисом. В России, к слову, частота суицидов увеличилась с 14 до 29 на 100 000 населения.

Последствия кризиса

Несмотря на все меры по реструктуризации ипотек неплатежеспособных заемщиков, к середине 2011 года было произведено полное отчуждение свыше миллиона объектов жилой недвижимости при практически полном отсутствии рыночной активности. К 2014 году доля кредитов, по которым не производятся выплаты, снизилась до 8%, но полностью негативные процессы оставить не удается.

Последствия для экономики США:

- Из пяти крупнейших ипотечных банков США обанкротились Lehman Brothers (невозможность покрыть кредитные свопы) и Bear Stearns (убытки дочерних хедж-фондов), произвели слияние Merrill Lynch и Bank of America, а Goldman Sachs и Morgan Stanley прекратили инвестиционную деятельность в обмен на поддержку ФРС.

- Стоимость производственных активов снизилась более чем на 20% за период июнь 2007-ноябрь 2008.

- Ведущий фондовый индекс S&P500 в ноябре 2008 года упал более чем на 45% по сравнению с аналогичным периодом предыдущего года.

- Рынок недвижимости после исторического максимума 2006 года потерял более $5 трлн. и до настоящего времени не показывает роста;

- Частные сбережения и пенсионные накопления граждан США уменьшились на $2,5 млрд., а учитывая отчуждение собственности и принудительные взыскания, общая сумма личных потерь почти $8 трлн.;

- Кризис затронул все секторы экономики особенно автомобильную промышленность и сферу услуг.

Кризисные явления в других государствах

Кризис в Греции 2008 года связан с огромным дефицитом бюджета страны и наличием долга на его покрытие. Уже в начале 2010 года внешний долг государства приобрел катастрофический размер. Греческое правительство пыталось снизить расходы на содержание государственной системы. В стране начались демонстрации и беспорядки. Греция неоднократно получала как от Евросоюза, так и от МВФ кредиты на преодоление кризиса. Из-за перегруженности долгами в июле 2015 года в стране существовала реальная угроза дефолта.

Экономический кризис в США в 2008 году коснулся и китайской экономики. После успешного 2007 года в экономике Поднебесной наметилась стагнация. Сначала произошло сокращение золотовалютных резервов, а уже в ноябре 2008 года было официально объявлено о критическом показателе безработицы в стране. Промышленность Китая вынужденно уменьшила спрос на сырье. В итоге упали цены на металлургическую продукцию во всем мире. Худшим периодом для китайской экономики стала первая четверть 2009 года. Тогда ВВП государства поднялся лишь на 6,1%, а экспорт упал на 30,9%. Но уже дальше в течение года наметился выход из кризисной ситуации.

Экономический кризис 2008 года сильно сказался на японской экономике. Так, индекс Nikkei 225 в октябре 2008 года рухнул на 9,62%. Тогда же обанкротилась крупная японская страховая организация Yamato Life Insurance Co. Ltd.

Кризис в Исландии 2008 года считается крупнейшей экономической катастрофой в рамках одной страны. Рецессия проявилась в банкротстве трех крупных банков государства, резком снижении курса исландской кроны к доллару и снижении капитализации фондовой биржи Исландии на 90% (по данным Википедии). Страна практически объявлялась банкротом. Правительством были запрошены кредиты у МВФ. Но именно Исландия быстрее всех в Европе преодолела данный кризис. Уже в 2011 году экономика страны достигла докризисного уровня.

Кризис 2008 года в Европе также сильно коснулся Португалии. Наряду с Грецией эта страна имела крупные долги перед МВФ. Также с серьезными экономическими проблемами в 2008 году столкнулась Ирландия, что заставило руководство страны просить помощи у МВФ.

Развитие кризиса в России и государствах бывшего Советского Союза

Экономический кризис 2008 года в России имел как внутренние, так и внешние причины.

Причины

Финансовый кризис 2008 года в России дополнительно был спровоцирован внешнеполитическими событиями. Главным из них стала пятидневная война в Южной Осетии, имевшая место в начале августа 2008 года. Следствием конфликта стал усиленный отток зарубежных инвестиций из России. Но основные причины следующие:

- сильная зависимость экономики страны от экспорта ресурсов (нефти, газа и металлов) за рубеж, которая по цепной реакции привела рецессию из США и Европы (см. сколько нефти осталось в России);

- снижение цен на нефть, что дополнительно ударило по финансовому сектору;

- низкая конкурентоспособность целого ряда российских производителей по сравнению с зарубежными компаниями;

- значительное присутствие в российской экономике зарубежных инвестиций;

- большие долги российских предприятий перед заграничными инвесторами;

- высокая инфляция.

Динамика курса доллара США к рублю (USD, ЦБ РФ) во время кризиса в 2008

Итоги кризиса

Можно выделить следующие итоги кризиса 2008 года в России:

- обрушение российского фондового рынка;

- кризис в банковской системе, приведший к банкротству многих из них или их слиянию друг с другом;

- активный уход иностранных инвестиций из России;

- удорожание кредитов;

- ослабление потока инвестиций из-за рубежа;

- падение курса рубля;

- ухудшение рентабельности российских компаний;

- проблематичность получения кредитов в иностранных банках;

- ослабление роста экономики;

- уменьшение экспортных цен на нефть;

- массовое банкротство организаций из-за долговых ям;

- замедление строительства жилой недвижимости по всей стране;

- убыстрение инфляции.

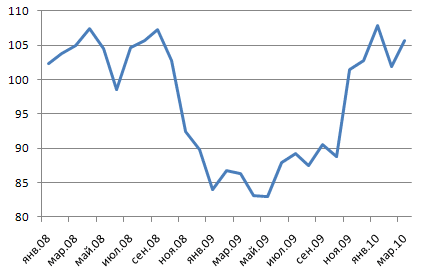

Индекс промышленного производства в России в 2008—2010 гг., выраженный в процентах к соответствующему периоду предыдущего периода

Кризис 2008-2009 года в России привел к уменьшению зарплат граждан. Доходы населения значительно уменьшились (сейчас также наблюдается спад доходов населения и угроза кризиса). Одновременно уменьшилось и потребление. Главное последствие кризиса 2008 года в РФ – увольнения, которые приобрели массовый характер. Все это дополнительно привело к повышению стресса среди граждан. Если говорить о кризисе 2008 года в России кратко, то в результате него в стране значительно понизилось качество жизни населения.

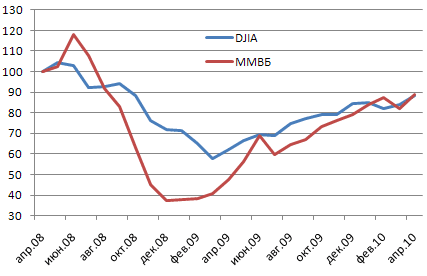

Российский фондовый индекс ММВБ в сравнении c индексом DJIA США. В процентах от значений апреля 2008 года

Перепроизводство доллара

Некоторые специалисты выделяют одну главную причину экономической дестабилизации 2008. Кризис, по их мнению, образовался вследствие перепроизводства американского доллара. Ситуация разрослась до огромных масштабов, потому что доллар является мировой валютой. До семьдесят первого года двадцатого века доллар был обеспечен золотым запасом Соединенных Штатов. После того, как подобная связь между валютой и драгоценным металлом перестала существовать, доллар перестали печатать в неограниченных количествах.

Причина массовости кризисных явлений заключается еще и в том, что покупательная способность национальной американской валюты обеспечивается не только внутренним валовым продуктом самих Соединенных Штатов, но и аналогичным показателем других государств. Но даже в том случае, если финансовый сектор державы напрямую зависит от доллара, страна не имеет никакого влияния на объем эмиссии валюты. Даже само правительство США не имеет контроля над этим процессом. Единственной структурой, которая обладает таким правом, является Федеральная Резервная система США. Эта организация носит еще название Центральный Банк Соединенных Штатов. Она представляет собой совокупность из двадцати частных банков. Их объединяет одно направление деятельности, которое заключается в печати долларов. После того как прервалась связь между валютой и золотом, произошел рост объемов массы мировых денег. Он во много раз превысил объем фактической товарной массы в мире. Такая ситуация являлась хорошим плюсом для двух субъектов – руководителей структурных элементов Федеральной Резервной системы США и самих государств.

Огромное количество финансов уходило на выдачу кредитов по сниженным требованиям к заемщикам. Как правило, целью таких займов было приобретение недвижимости. Подобное предложение было очень привлекательным для людей, так как оно предоставляло массу возможностей при минимальном заработке. Единственным обязательством была работа на погашение, а срок кредита растягивался на тридцать лет. Оплачивать подобную программу можно было только за счет необеспеченной эмиссии доллара. Центральный банк Соединенных Штатов заранее предполагал, что не все средства будут возвращены. Можно сделать вывод, что правительство осознанно осуществляло данный процесс, зная, что в какой-то момент наступит обрушение доллара. То есть перепроизводство мировой валюты является одной из причин того, что образовался глобальный кризис 2008-го.

Нефтяной кризис 1973 — 1975 годов

Конец 1973 года в США ознаменовался началом экономических кризисов, последствия которого весь мир чувствует до сих пор на себе. В этот период случился не только падение на финансовых рынках, но и снижение добычи нефти.

Итоги:

- снижение промышленного производства на 15% в США;

- резкий упадок фондового рынка на 17% (Япония);

- увеличение числа безработных на 41% (ФРГ).

Великая депрессия 1929–1941 гг.

События Великой депрессии в США спровоцировали биржевые спекуляции ценными бумагами и растущее потребление со стороны населения. Только за короткий промежуток времени с 1928 по 1929 гг. стоимость ценных бумаг выросла на 40%, объемы торговли увеличились в 2,5 раза — с 2 млн. до 5 млн. акций в день. Никого не смущали столь резкие темпы роста котировок, все рассчитывали на гигантские прибыли в будущем.

Образовавшийся пузырь лопнул 24 октября 1929 года, когда фондовый промышленный индекс Доу-Джонса понизился до значения 381,17. Неожиданное снижение породило панику на рынке, держатели акций начали избавляться от ранее приобретенных ценных бумаг. Только за 1 день было продано 12,9 млн. акций, биржевой индекс упал еще на 11%. Этот день вошел в мировую историю как «черный четверг».

За «черным четвергом» наступила «черная пятница», затем последовали «черный понедельник» и «черный вторник». За этот короткий промежуток времени было продано около 30 млн. ценных бумаг. Тысячи инвесторов разорились, их потери оценивались более чем в 30 млрд. долларов.

Разорение акционеров повлекло за собой закрытие банков, предоставлявших кредит на приобретение ценных бумаг. Финансовые учреждения вынуждены были признаться в своей несостоятельности, объявляли себя банкротами. Предприятия, лишенные возможности получить кредит, не смогли нормально функционировать дальше и также вынуждены были закрыться. В стране катастрофическими темпами росла безработица.

Темпы экономического роста США снизились на 31% за первые несколько лет Великой депрессии. Сильно пострадала промышленность и сельское хозяйство: цены на фермерскую продукцию упали на 53%, спад производства составил почти 50%.

Восстанавливаться от потрясений американская экономика начала лишь после прихода к власти президента Франклина Рузвельта весной 1933 года. Его политика «сильной руки» принесла ощутимые плоды, депрессия уступила место подъему. Окончательно выйти из кризиса Соединенным Штатам удалось лишь после Второй мировой войны.

От кризиса в Америке пострадали и страны Западной Европы, сильнее всех – Великобритания и Германия. За несколько лет до случившегося краха в Нью-Йорке Великобритания вернула английскому фунту его довоенный номинал. В результате национальная валюта стала переоцененной, собственный экспорт подорожал и потерял конкурентоспособность.

Для поддержания своей денежной единицы Великобритания вынуждена была взять кредит в США. После событий «черного четверга» разразившийся кризис шагнул за океан: сначала накрыл Великобританию, а оттуда распространился в другие государства Европы, едва оправившиеся после тяжелых событий Первой мировой войны.