Правила инвестирования для начинающих: с чего начать обучение, и куда вложить деньги

Содержание:

- С чего начать

- Инвестирование капитала и риска

- Ошибки молодого инвестора

- Шаг 3. Обозначаем цели и задачи инвестирования.

- С чего начать инвестирование: полезные советы

- Правила успешного инвестора

- Принципы инвестирования от самых известных инвесторов

- Сообщить об опечатке

- Инвестиционные продукты

- Понятие инвестиций

- Куда не стоит вкладывать деньги

- Как и с чего начинать инвестиционную деятельность новичкам

- Пособия для новичков: книги начинающего инвестора

- Два подхода к инвестированию

- 17 способов избавиться от головных болей без таблеток

С чего начать

Если вы еще не инвестор, то пора сделать первый шаг, чтобы им стать. А если вы думаете, что для этого надо прочитать пару книг из предложенного ниже в статье списка, то немного заблуждаетесь. Советую начать с повышения своей финансовой грамотности и мотивации. Для начинающих инвесторов психология играет важную роль. Она помогает отбросить предубеждение, что инвестирование – для избранных. Оно для всех.

Поэтому вашими первыми авторами должны стать известные Бодо Шефер, Роберт Кийосаки и ряд других, о ком я писала в своей статье о книгах по финансовой грамотности. Они пишут не столько об инвестициях, сколько о том, как вы должны поменять свое мировоззрение, чтобы добиться успеха в этой сфере. Мое личное мнение – книги этих авторов обязательны к прочтению.

Полученные азы финансовой грамотности помогут сформировать фундамент, на который дальше, в течение всей своей жизни, вы должны надстраивать крепкие стены своей финансовой независимости. Ведь вы не думаете, что сразу получится стать крутым инвестором?

Из книги вы узнаете, как устроен мир прибыльного инвестирования

Скачать книгу

Как и любому другому навыку, инвестированию надо учиться. Некоторые делают это путем проб и ошибок, т. е. на своем личном опыте. Некоторые учатся на ошибках других. Своих тоже не избежать, но их будет меньше, а значит процесс овладения новым практическим опытом пройдет быстрее.

Что вы должны узнать или научиться делать до того, как вложите свои первые деньги в ценные бумаги, недвижимость, драгоценные металлы и любые другие инструменты:

- Управлять личными финансами. Возьмите под контроль свои доходы и расходы. В любой день недели вы должны знать, сколько потратили и на что, сколько получили и за что.

- Ставить финансовые цели и планировать пути их достижения. Это я про личный финансовый план. Он должен быть у любого финансово грамотного человека.

- Базовые основы финансовых инструментов, чтобы знать, как они работают и какой риск несут.

- Определять, на какой риск вы как инвестор готовы пойти. В зависимости от этого вы будете подбирать инвестиционные инструменты: консервативные, умеренные или рискованные.

Все эти вопросы рассмотрены в топе книг, который я составила по отзывам читателей, рекомендациям и рейтингам экспертов. Он будет полезен начинающим инвесторам. Признаюсь, что отношусь именно к таким. Этот список литературы я составляла в том числе и для себя. Еще не все книги прочитала, но точно сделаю это в ближайшее время.

Инвестирование капитала и риска

Эксперты фондового рынка и спекулянты говорят, что знание экономических вопросов позволяет добиться большей прибыли. В то же время, однако, они согласны с тем, что любая торговля деньгами на фондовой бирже, фондовом рынке, ценными бумагами или валютами или вложение средств в фонды подвержены риску потери части или всего капитала .

К наиболее рискованным операциям относятся операции с деньгами на бирже. На фондовом и валютном рынках – здесь многое зависит от общей экономической ситуации на рынке.

Паевые инвестиционные акции, фонды и т.д, также являются продуктами с риском потери собственных денег. Но обычно в них вовлечен некоторый капитал. Многое зависит от контракта, который мы заключаем с банком или небанковским учреждением. Это может обеспечить, например, половину нашего вклада, вложить риск потери сбережений на уровне 50% .

С другой стороны, инвестиционный фонд позволяет вам умножить свои деньги быстрее на большую сумму, чем, например, депозит. На самом деле, во времена рекордно низких процентных ставок депозиты позволяют вам только получать прибыль, компенсирующую инфляцию. С другой стороны, риск потери средств на депозите практически равен нулю.

Ошибки молодого инвестора

Главная ошибка начинающего инвестора — преуменьшение собственных способностей. Даже малая сумма денег, вложенная с успехом, принесет доход. Не стоит дожидаться, пока на личном счету появятся миллиарды: путь к успеху начинается с малого.

Главная ошибка начинающего инвестора — преуменьшение собственных способностей. Даже малая сумма денег, вложенная с успехом, принесет доход. Не стоит дожидаться, пока на личном счету появятся миллиарды: путь к успеху начинается с малого.

Экономисты выделяют ряд ошибок, которые стоят на пути к получению прибыли. Из них особенно опасны:

Пренебрежение изучением основТолько актуальная информация и способность ее анализировать позволит минимизировать риски от вложений.

Страх остаться ни с чемОсознанный анализ степени риска и процента дохода позволит инвестировать выгодно. Политика минимальных рисков приведет к потере прибыли.

Активное использование кредитов или займовЕсли план инвестирования не сработает, вкладчик рискует оказаться в долговой яме. Для инвестирования используйте только реальные накопления.

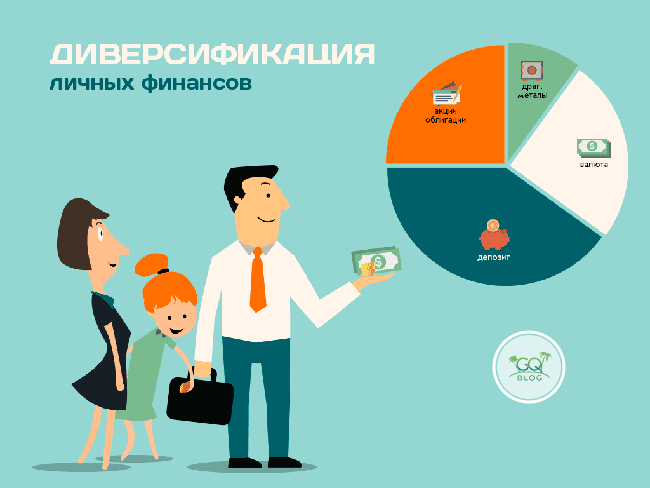

Использование одного вида вложенийНе стоит хранить все яйца в одной корзине. Риски уменьшаться автоматически, если инвестировать сбережения в проекты, принадлежащие к разным сферам и это называется диверсификация инвестиционного портфеля.

Долгие раздумьяИнвестиции — бизнес для решительных людей

Даже для новичка важно вовремя вложить деньги и не упустить момент получения максимальной прибыли.

Инвестирование — это проверенный способ достичь нового уровня влияния без вложения физических сил. Как и все другие, этот вид пассивного заработка требует пристального внимания к происходящему внутри рынка, постоянного изучения новой информации и регулярного анализа ситуации.

Грамотный учет рисков и потенциальной прибыли позволит превратить увлекательную игру в способ получения стабильного дохода. Путь к получению миллионов всегда начинается с первой тысячи. Сделайте первый шаг уже сейчас.

Шаг 3. Обозначаем цели и задачи инвестирования.

Нужно определить и записать:

Что вы хотите сделать в этой жизни, чего вы хотите достичь, какой опыт получить, какими активами хотите обладать, какое наследство и оставить после себя и т. д.

В какой валюте вы в последующем планируете тратить средства для достижения своих целей

Напротив каждой цели необходимо указать сколько денег в текущих ценах необходимо для ее реализации, и срок к которому цель должна быть достигнута.

Также нужно проранжировать цели по важности и приоритетности. То есть – если у вас не будет получаться реализовать всё-всё-всё, то что вы бы хотели реализовать непременно, а что – «по возможности»

С чего начать инвестирование: полезные советы

С небольших инвестиций личных сбережений начинали многие богатые предприниматели.

В автобиографиях и полезных статьях они охотно делятся с начинающими полезными рекомендациями, которые можно использовать на начальном этапе:

Изучаем основы инвестирования. Для работы в этой сфере необязательно иметь экономическое образование и опыт работы на бирже. Но знание основных терминов и способов необходимо для понимания процессов, поможет самостоятельно изучать новости рынка и разговаривать с брокерами на одном языке. Для получения знаний можно регулярно участвовать в семинарах, познакомиться со статьями знаменитых инвесторов и менеджеров, почитать книги на схожую тематику.

Ставим определенную цель. После изучения важных основ инвестирования, необходимо поставить перед собой цель: какой доход должен быть получен? Достижение этого порога стимулирует и подстегивает действовать. Лучше разбить большую глобальную цель (заработать миллион долларов) на несколько реальных этапов.

Выбираем стиль работы. Существует агрессивный и консервативный способ ведения инвестирования. Консерваторы более бережливы, стараются вкладывать в активы с низким риском. «Агрессоры» не боятся рисковать ради получения большой прибыли. От способа зависит и дальнейшая тактика работы, оценка рисков инвестирования.

Определяем финансовый лимит. Начать инвестирование следует с подсчета собственных свободных денежных средств. Не стоит вкладывать большие суммы, взятые в кредит на первых порах. Лучше начинать с небольших вложений, с которыми можно расстаться без особых потерь. Необходимо выделить определенную минимальную сумму для старта, потеря которой будет не глобальная для новичка-инвестора.

Ищем брокера. Это важный шаг, к которому следует отнестись внимательно. Хороший финансовый специалист имеет множество рекомендаций и клиентов. От его мобильности и смекалки напрямую зависит конечный результат.

Оцениваем степень риска. Любая сделка в инвестировании будет иметь процент риска

Выбор стратегии напрямую связан с конечными целями инвестора: если он хочет быстрой прибыли для покупки путевки к празднику, придется обратить внимание на сделки с высокой степенью риска. Если поставлена задача собрать к пенсии дополнительный доход, можно ограничиваться работой с проверенными финансовыми активами (долгосрочные вклады в банке).

Выбираем поле для деятельности

На начальном этапе лучше разделить финансы и попробовать работу с разными видами инвестиций приобрести валюту, акции и депозиты. После подведения первых итогов и получения прибыли начинающему инвестору будет легче определиться с направлением работы.

Диверсифицируем вложения. Это основное правило любого инвестора, которое заключается в использовании нескольких инструментов одновременно. К примеру, хорошим вариантом станет открытие долгосрочных вкладов, покупка драгоценных металлов и участие в ПИФах, которые дадут прибыль в разное время и обеспечат инвестору стабильный доход.

Чаще пересматриваем свой портфель. Работая сразу с несколькими видами финансовых проектов, необходимо постоянно мониторить уровень цен, новости фондового рынка. Некоторые ценные бумаги быстро понижаются или повышаются в цене, поэтому новичок должен следить за балансом своих активов.

Эти правила работы начинающий инвестор должен помнить и активно использовать во всех сферах: недвижимости и банковских депозитов, валютного рынка и ПИФов.

Правила успешного инвестора

Я регулярно читаю книги и слушаю аудиоуроки от гуру, как стать успешным инвестором, и многие правила для меня стали полезными и необходимыми. Прежде всего, я стараюсь постоянно расширять свой портфель: поэтому и акции разных компаний, и участие в онлайн-игре «Денежный поток» одинаково хороши, но каждый в свое время. Ближе познакомлю вас с ключевыми советами, которых нужно придерживаться постоянно.

Диверсифицируйте риски

Другими словами — распределяйте риски. Как правило, на каждые 3 стабильных инструмента, можно добавить один, но более рискованный. При этом правило актуально и когда говорим о сумме вложений в такие инструменты. Не гонитесь исключительно за высокими процентами, думайте о том, как будете возвращать деньги.

Поставьте четкую цель

Мало знать, как стать богатым, надо четко понять для чего вам это нужно: купить квартиру, поменять автомобиль, открыть свое дело, оплатить обучение детям — множество вариантов, куда потратить деньги. Если вы четко прорисуете в мыслях финальную цель, то деньги будут «идти» проще и легче. Хорошо, когда цель прорисована и ведется учет накоплений.

Оценивайте риски

Изучая, как стать богатым, вам часто будут встречаться 10 законов богатства в разных редакциях и от разных авторов, но объединяет их то, что все они имеют пункт о рисках. Онлайн-проекты могут превратиться в скам, у брокера отзовут лицензию, банк признают банкротом. Но! Всем нам известна поговорке о шампанском, поэтому рисковать, но в меру, все же стоит, чтобы насладиться вкусом игристого.

Постоянно обучайтесь

Не останавливайтесь на достигнутом и расширяйте свой массив знаний. Рекомендую и книги читать, и мемуары, где миллиардеры делятся своим опытом, как Тони Роббинс, чьи компании в год ему дают порядка 5 млрд. долларов

Открывайте для себя курсы — онлайн-обучающие программы, в которых особое внимание уделяется практической составляющей. Плюс, когда есть домашние задания и постоянный контакт с тренером

Принципы инвестирования от самых известных инвесторов

Истории успешных инвесторов — сплошная полоса взлетов и падений. Однако каждый опытный вкладчик со временем вырабатывает свою особенную стратегию. Многие готовы поделиться ею с начинающими.

Уоррен Баффет

Американский финансист некоторое время оставался самым богатейшим инвестором в мире, пока в 2010 году не объявил о передаче практически всего своего состояния ($97 млрд) благотворительным фондам. Это событие известно как самая щедрая в истории благотворительная акция.

Главный совет от умудрённого опытом инвестора: «Купить и держать». Большинство акций в своем инвестиционном портфеле он держит десятилетиями. Даже в периоды мировых кризисов финансист не поддавался панике и не начинал распродавать свои акции.

В 2007 году инвестор заключил пари с крупным фондом, утверждая, что его инвестиции в долгую перспективу будут более эффективны и надёжны, чем регулярная игра на росте и падении акции.

Впоследствии, подведя итоги через 10 лет оказалось, что:

- Уоррен Баффет за этот период получил 126 % прибыли;

- в то время как фонд всего 88 %.

Это доказывает, что долгосрочные стратегии инвестирования работают, а пассивные акции в большинстве случаев надёжнее активных.

Бенджамин Грэм

Американский преподаватель и экономист, автор настольной книги финансистов «Разумный инвестор». Главная его идея состоит в покупке недооценённых активов.

Основная сложность данного подхода заключается в поиске компаний, которые в перспективе могут показывать серьёзный рост. Для этого необходимо вникать в отчётность организаций, определять фундаментальные показатели и соотносить их с рыночной стоимостью, то есть высчитывать мультипликаторы. Инвестор советует вкладывать в компанию лишь в том случае, если её стоимость не превышает прибыль более чем в 15 раз.

Джеральдин Вайс

«Королева дивидендов» советует правильно инвестировать в акции с хорошими дивидендами. Это её главный принцип: покупать можно лишь акции тех компаний, дивидендные начисления от которых находятся на историческом максимуме, либо растут в последние 5 лет. По мнению финансистки, именно дивиденды являются важнейшим показателем устойчивости и перспективы компаний, в то время как стоимость акций сильно зависит от влияния рынка и спекулятивной активности инвесторов.

Сообщить об опечатке

Инвестиционные продукты

Вы будете инвестировать свои сбережения в инструменты с более низким или высоким риском. Ниже приведены некоторые предложения.

- Фондовая биржа – инвестиции заключаются в покупке акций российских компаний, котирующихся на GWP или казначейских облигациях. Чтобы понять с чего начать изучение инвестирования в фондовый рынок, вам необходимо открыть счет в банке или брокерском доме. Можно в Сбербанке.

- Инвестиционные фонды – в двух словах, вы отдаете свои деньги профессионалам. Они вкладывают деньги в различные инструменты, все менее и более рискованно. Когда вы доверяете деньги, вы определяете тип инвестиций: хотите ли вы, чтобы деньги были более безопасными, но с более низкой прибылью. Или же вы предпочитаете агрессивное инвестирование с высоким риском, но также с высокой прибылью.

- Казначейские облигации – принадлежат долговым ценным бумагам. Они работают как кредит. Вы покупаете их у Казначейства, поэтому вы одалживаете свои деньги на определенный период и с определенной прибылью. Он небольшой, но вложения безопасны. Вы проиграете, если государство рухнет, а это вряд ли произойдет.

- Корпоративные облигации – это облигации по своей деятельности, аналогичные предыдущим, но их эмитентом является компания. Риск неудачи намного выше, чем у государства, но выгоды также несопоставимо выше.

- Социальные кредиты – инвестиции в кредиты не требуют больших знаний, и вы можете начать с небольших сумм. Все, что вам нужно сделать, это выбрать проверенную онлайн-платформу, которая связывает инвесторов с заемщиками. Посмотрите на правила работы и просмотрите предложения, сделанные заинтересованными в кредите.

- Валюта – вы также можете инвестировать в валюты. И вам не нужно иметь много знаний, но наблюдать за рынком в течение определенного периода времени. Инвестирование в Форекс популярно. Необходимо иметь специальный торговый счет.

- Недвижимость – имея большие сбережения, выгодно интересоваться рынком недвижимости. Вы можете арендовать недвижимость и получать от нее фиксированный ежемесячный доход.

Вы также можете инвестировать в землю, золото, произведения искусства и дорогой алкоголь. Все эти инвестиции требуют терпения. Они являются долгосрочными инвестициями, и вы должны ждать прибыли.

Понятие инвестиций

Инвестирование – это финансовые вложения в любые материальные или нематериальные активы, с целью их приумножения и получения дохода от этого вложения в будущем.

Объектами инвестирования, то есть во что вкладываются деньги, как видно из определения, может быть практически что угодно – материальные ценности и какие-либо бизнес-активы, объекты интеллектуальной собственности, это может быть даже собственное образование, здоровье.

Основной смысл инвестирования – это преумножение материальных благ любого типа или свойства. Инвестирование это, в конечном счете, всегда вложение в свое будущее. Вы инвестируете свои деньги, чтобы в том или ином виде в будущем получить с них материальную, иногда нематериальную отдачу через какой-то промежуток времени.

Если вы просто храните какую-то сумму наличных денег, они так или иначе всегда с течением времени обесцениваются под действием инфляции или девальвации, в следствии очередного экономического кризиса. А грамотно сделанные инвестиции всегда приносят дополнительный доход в будущем, дополнительно улучшая ваше материальное положение, преумножая ваш капитал

Здесь особенно нужно подчеркнуть, что всегда важно делать любые инвестиции обдуманно

Самыми популярными и знакомыми всем являются следующие активы: ценные бумаги различных типов, недвижимость, различные бизнес-активы, интеллектуальная собственность.

Самая простая и наиболее распространенная схема инвестирования – это вложить деньги во что-либо один раз, а потом годами получать доходы с этого объекта инвестирования. Самый простой пример такого вложения, это покупка акций какого-либо банка или предприятия, с последующим получением ежегодных дивидендов.

Инвестиции часто называют пассивным доходом, который позволяет любому человеку, затратив минимум усилий и времени в последующем получать постоянный доход.

Чем более развита экономика страны, тем больше возможностей для инвестиций и тем больше национального капитала и капитала других стран в нее инвестируется. И также, чем успешней и образованней человек, тем больше у него возможностей для инвестиций – тем больше средств он постоянно инвестирует и тем больший доход получает ежегодно со своих инвестиций. В конечном счете, человек может перестать работать и жить только за счет своих пассивных доходов — за него начинает работать его грамотно инвестированный капитал.

Одним из ключевых аспектов инвестиций, является их эффективность

При инвестировании всегда важно еще учитывать и оценивать степень рискованности вложения в тот или иной актив. Как правило, чем выше риск, тем выше доход

Но важно помнить и то, что слишком большая степень риска может буквально обнулить инвестиции, то есть сделать их неоправданными. При неправильном инвестировании, инвестор может потерять часть своих вложений или в редких случаях, даже всю вложенную сумму денег. Именно поэтому, наименее рискованными объектами для инвестирования обычно принято считать недвижимость и драгметаллы.

Куда не стоит вкладывать деньги

С последним пунктом связана главная проблема инвестиций в России — их ненадежность. Жертвой мошенников может стать обычный человек, желающий подзаработать, медиа-звезда или состоявшийся бизнесмен. Обезопасить себя полностью — затруднительно: мошенничество случается на любом этапе вложений и практически в любой сфере.

Примером мошеннических схем служат финансовые пирамиды. Обычно они маскируются под компании, которые обещают людям легкие деньги. Такой была, например, «Кэшбери» — знаменитый сервис по кредитованию, который ЦБ признал пирамидой. Другой неоднозначный способ инвестировать — ставки на спорт. Как и с случае с пирамидами, в букмекерских конторах зарабатывают учредители и небольшой процент участников. Остальные лишь теряют свои деньги.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Как и с чего начинать инвестиционную деятельность новичкам

Свою инвестиционную деятельность лучше всего начинать с небольших сумм и вложений с минимальными рисками. Рассмотрим по этап как новичку начать свою инвестиционную деятельность с нуля.

Для того, чтобы ваши инвестиции были максимально эффективны и прошли для вашего бюджета безболезненно лучше придерживаться следующей последовательности действий:

- Сначала нужно оценить свою текущую финансовую ситуацию, рассчитать, сколько денег вы реально можете инвестировать. Для этого нужно просчитать сначала свои доходы и обязательные расходы, оставить небольшой финансовый резерв на непредвиденные траты. Таким образом, у вас останется та сумма, которую вы можете инвестировать – это будет ваш инвестиционный ресурс.

- Определение задач инвестирования. Здесь вы должны определиться, какой доход вы хотели бы реально получить, с учетом имеющегося у вас инвестиционного ресурса. Определитесь, какой процент доходности примерно на ваш имеющийся капитал был для вас привлекательным.

- Определение допустимого для вас уровня риска, это очень важный этап. Здесь вы определяете какую «просадку» вложенных вами средств вы готовы допустить в случае изменения рыночной конъюнктуры. При рыночных колебаниях «просадка» может быть 10-40% и даже более. Вполне допустимым для инвесторов часто считается «просадка» 15-30%. Вам нужно сразу определить, какой уровень риска будет приемлем именно для вас, и быть настроенным не изымать свои вложения до истечения установленного вами срока, если вдруг рыночные цены на ваш актив резко упали. Рынки всегда цикличны, активы часто дешевеют, а потом опять дорожают.

- Разработка стратегии вашего личного инвестирования. Здесь нужно определить: периодичность инвестирования (однократное или многократные вложения), размер каждого вложения в один или несколько активов разных типов, какие типы активов вы хотите или точно не хотите вкладываться, какой размер риска допустим, сколько личного времени вы готовы тратить на управление своими вложениями. Необходимо вспомнить о налогах, которые нужно будет уплачивать с полученных доходов – подумайте, как вы будете подавать декларации и, как можно минимизировать «налоговые расходы», чтобы они не «съели» большую часть вашей прибыли. Заранее нужно также определить, какие действия, и в каких случаях, вам необходимо будет предпринять, чтобы в случае необходимости вернуть свои вложения с минимальными потерями для вас. Напомним, что некоторые риски можно не только минимизировать, но банально застраховать.

- Выбор способа инвестирования. Здесь нужно выбрать, как именно вы собираетесь осуществлять инвестиции: покупать активы самостоятельно, посредством какой-либо специализированной компании, как именно вы будете вносить деньги и как забирать прибыль и вложения, а также какие комиссии и налоги необходимо будет при этом уплачивать.

- Следующим шагом будет определение конкретных объектов инвестирования. Пожалуй, это самый ответственный и важный этап. Вам нужно самостоятельно подобрать один или несколько активов, которые бы дали вам необходимый вам процент дохода и окупили бы ваши вложения за необходимый вам срок. Лучше сразу подобрать хотя бы два актива разных типов, это даст вам хотя бы какую-то диверсификацию, то есть хоть какое-то распределение рисков. Даже самый опытный инвестор вам вряд ли с уверенностью назовет цену хоть какого-то актива через три года или даже год. Сейчас мировая экономика очень быстро меняется.

Пособия для новичков: книги начинающего инвестора

Когда инвестор набирается опыта и полноценный рабочий день проводит отслеживая биржевые активы, в свободное время он стремятся забыть о техническом анализе и заняться делами в свое удовольствие. Новичкам же намного сложнее — всё свободное время нужно уделять изучению рынка, тонкостям инвестирования. Для них очень полезно будет подобрать список книг, которые обязаны быть настольными у каждого инвестора-новичка.

Серия изданий «Reuters для финансистов»

Включает в себя три книги:

- «Фондовый рынок: курс для начинающих»;

- «Технический анализ: курс для начинающих»;

- «Деривативы: курс для начинающих».

Данную серию называют «трейдинг для чайников». Это самая настоящая азбука с картинками, которую нужно изучить всем трейдерам. Книги дают общее представление о фондовом рынке, раскрывая азы инвестиционной деятельности.

Александр Элдер «Как играть и выигрывать на бирже»

Классика биржевой литературы. В ней раскрыты основы, понятие риска и понимание как входить и выходить с рынка

Важной особенностью данного пособия является наличие основных принципов успешного трейдинга, а именно психология трейдера, выбор удачных сделок путём тщательного анализа и правила ограничения риска

Бенджамин Грэхем «Разумный инвестор»

Впервые книга вышла в тираж 70 лет назад и до сих пор является одной из самых значимых среди инвесторов. Уоррен Баффетт прочитал книгу в 1950 году, когда ему было 19 лет и по сей день признаётся, что это лучшая из всех книг, написанных об инвестиционной деятельности. Её особенностью является отсутствие практических приёмов и технического анализа. Автор считает, что этим занимаются лишь спекулянты. Настоящий инвестор должен определить стратегию инвестирования и зайти в выбранную ценную бумагу надолго.

Эдвин Лефевр «Воспоминания биржевого спекулянта»

Несмотря на художественную составляющую данной книги, самое ценное в ней — очень точно описанные особенности мышления инвестора, его ошибки, полученные уроки и внезапные озарения. История описывает биографию известного спекулянта 20 века Джесси Ливермора. Он смог несколько раз заработать, а впоследствии потерять состояния в миллионы долларов.

Джек Швагер «Технический анализ. Полный курс»

Внушительный том, необходимый каждому инвестору, занимающемуся спекуляциями на росте и падении ценных бумаг. В нём описываются методы построения торговых систем, а также приёмы торговли. Для проверки знаний можно использовать 200 страниц с графиками цен и предысторией. Тут же по каждой ситуации можно получить ответ что в реальности происходило с бумагами и верны ли были предпринятые решения.

Майкл Льюис «Покер лжецов»

Книга-расследование без каких-либо практических советов. Однако она чётко передает атмосферу трейдерских компаний. Главный герой — сотрудник инвестиционного банка, прошедший в своей сфере тяжёлый путь от стажёра до знакового имени.

Книга Майкла Льюиса «Покер лжецов»

Книга Майкла Льюиса «Покер лжецов»

Два подхода к инвестированию

Инвестиции в ценные бумаги для начинающих инвесторов начинаются с выбора. Нет, не акций, а подхода к инвестированию. Рассмотрим возможные варианты.

Вариант 1. Активный.

Инвестор зарабатывает на изменении курса ценных бумаг. Для этого он следит за финансовыми новостями, занимается техническим анализом (изучает графики и показатели), слушает прогнозы. И все это в ежедневном режиме по несколько часов. Сделки совершает часто. По сути, это отдельная профессия, совмещать ее с какой-либо другой работой нелегко.

Таких людей часто называют трейдерами, а еще – биржевыми спекулянтами. Они могут в месяц заработать несколько сотен процентов годовых, но могут и потерять все за один день. Это сложный подход, требующий специальных знаний и навыков. Новичку спекуляциями заниматься не советую. В долгосрочной перспективе только единицам удается переиграть пассивного инвестора.

Из книги вы узнаете, как устроен мир прибыльного инвестирования

Скачать книгу

Вариант 2. Пассивный.

Однозначно подход проще, чем активный. Инвестор методично покупает ценные бумаги с одинаковой периодичностью (например, раз в месяц). Как правило, выбирает инвестиционные фонды (ПИФы, ETF, БПИФы), которые формируются профессиональными управляющими компаниями. Ориентируется на долгосрочный период, поэтому наступающие иногда периоды падения рынка его не волнуют так сильно, как активного инвестора.

Чтобы вложения приносили стабильный доход, сначала надо грамотно составить инвестиционный портфель. Он должен строиться на принципах оптимального сочетания доходности и риска. Такой подход хорошо совмещается с основной работой инвестора, потому что требует минимума времени. Но научиться основам инвестирования на фондовом рынке необходимо. У меня, например, это заняло 2 месяца. А совершенствовать навыки можно всю жизнь.

Пассивное инвестирование не даст доходность под сотни процентов годовых. Но с правильным, диверсифицированным портфелем инвестор может рассчитывать на стабильный доход, значительно превышающий инфляцию в длительной перспективе.

Вариант 3. Смешанный.

Я в своей практике применяю именно этот подход. Но только потому, что получила специальные знания. Механизм такой: большая часть портфеля сформирована на основе пассивной стратегии (ПИФы, ETF или БПИФы), небольшая доля отведена для активного инвестирования (покупка акций и облигаций отдельных эмитентов, ПАММ-счета и прочие рискованные инструменты). В этом случае стоит придерживаться нескольких правил:

- сформировать финансовую подушку безопасности, чтобы временные потери капитала не отразились на семье;

- хорошо продумать состав портфеля, в который войдут разные инструменты, диверсифицированные по странам и валютам, в том числе защитные (ОФЗ, золото);

- никогда не вкладывать все свободные денежные средства в активный трейдинг, отведите на него лишь какой-то процент от общей суммы инвестиций.

Риск потерять весь накопленный капитал при такой стратегии минимальный, а доходность можно получить значительно больше, чем при пассивном инвестировании.